Comment bien déclarer ses revenus et faire baisser son impôt en 2022

Pour commencer demander à votre percepteur si vous pouvez le payer avec le sourire…

Il y en a qui ont essayé

Et leur conclusion est que votre percepteur préfère un chèque, ou mieux vous ponctionner tous les mois directement dans votre porte-monnaie.

Jean Yanne

Au sommaire aujourd’hui :

- un rappel des dates limites de déclaration

- les 3 façons de faire baisser votre impôt

- Les erreurs commises les plus fréquentes

- Les frais déductibles

- Les réductions à connaitre

- Mes 2 chouchous pour faire baisser vos impôts dont un quasi inconnu

A la fin de cette publication, vous saurez comment éviter un redressement fiscal et

faire baisser la note

Allez c’est reparti pour un tour !

Bien que la grande majorité d’entre vous est frappée par le prélèvement à la source depuis quelques années

Vous ne couperez pas à la déclaration de contrôle à réaliser entre avril et mai pour la plupart des Français.

Alors méfiez-vous car vous pouvez céder à la simplicité, voire à la paresse en acceptant tout simplement de valider la déclaration pré remplie qui vous est adressée par l’administration fiscale.

Cela est possible si vous êtes salarié et que vous n’avez aucune autre source de revenus à côté, voir aucune charge à déduire.

Attention au piège !

D’une manière générale à l’heure où je vous parle l’administration fiscale a surtout su automatiser la pré déclaration de vos revenus, en revanche elle s’est bien gardée de pré-remplir toutes les déductions, réductions, ou crédits d’impôt auxquels vous pourriez avoir droit.

Bon en même temps elle n’est pas censée savoir tout ce que vous faites dans l’année, donc elle peut être en partie pardonné pour cela.

On verra en revanche que certaines informations qu’elle connaît pourrait vous permettre -sans avoir à les déclarer- de bénéficier de quelques diminutions de la somme total à payer.

Comment bien déclarer ses revenus : les dates

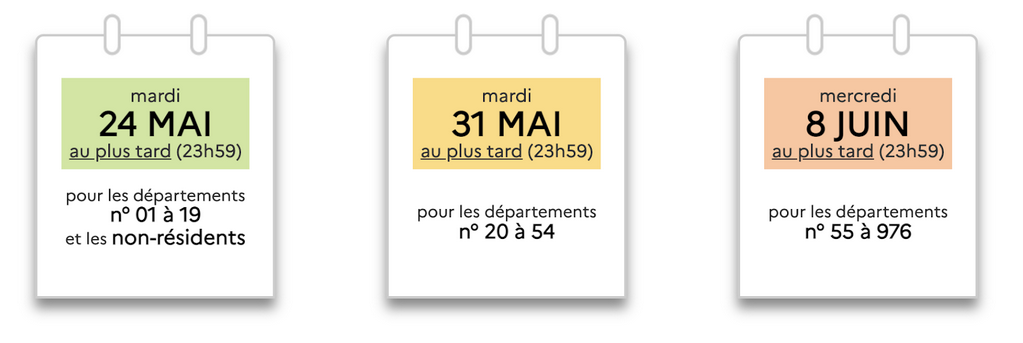

Sauf à ce que vous en soyez encore à devoir déclarer en format papier vos revenus, vous avez jusqu’au 24 mai, 31 mai ou 8 juin pour faire votre déclaration en ligne cette année.

La date limite de déclaration dépend de votre numéro de département.

Je vous invite à consulter le calendrier qui s’affiche en ce moment

Ou à défaut vous pouvez-vous rendre directement sur le site des impôts ; je vous ai mis le lien sur l’article disponible sur leader-strategy.fr

https://www.impots.gouv.fr/www2/minisite/declaration/comment_declarer.html?1

Si vous êtes abonné à mes messages privés alors vous avez déjà dû recevoir le lien directement dans votre boite mail.

Faire baisser son impôt : Connaitre les 3 façons de le faire

Il existe trois grandes familles pour faire baisser son impôt.

(le lien de la définition est dans l’article)

https://www.service-public.fr/particuliers/vosdroits/F823

Alors à toutes fins utiles je vous les rappelle rapidement maintenant.

Pour vous en rappeler c’est simple rappelez-vous de ces trois lettres : CRD

Commençons par le premier, accessible à tous, y compris à ceux qui ne payent pas d’impôts :

le crédit d’impôt

Un crédit d’impôt est une somme soustraite du montant de votre impôt (par exemple, crédit d’impôt pour frais de garde d’enfants).

Contrairement à la réduction d’impôt, le crédit d’impôt est remboursé en tout ou partie dans les cas suivants :

- Son montant dépasse celui de votre impôt

- Vous n’êtes pas imposable

La réduction d’impôts

Une réduction d’impôt est une somme soustraite du montant de votre impôt (par exemple, réduction d’impôt pour des dons à des organismes d’intérêt général).

Elle s’applique uniquement si vous avez un impôt à payer.

La déduction d’impôts

Une déduction est une somme qui est retirée de votre revenu.

Ce revenu peut être l’un des suivants :

- vos revenus d’activité : salaires, allocation de gérance,

- vos revenus de placements : immobiliers, financiers

- vos revenus tout confondu

Bien faire sa déclaration : Les erreurs commises les plus fréquentes

La redevance audiovisuelle = 138 €

Rejoignez ces 7 % de français qui ne sont pas considérés comme téléspectateurs et donc par défaut exonérés de cette taxe.

Les aides pour garde d’enfants

Les dons aux associations

Les dons peuvent être indiqués dans les déclarations de revenus. Ils donnent droit à une réduction d’impôt, mais dont le montant s’avère différent en fonction de la typologie de l’organisme à qui le don a été effectué :

- 75 % du montant du don pour les organismes qui viennent en aide aux personnes en difficulté par la fourniture de repas ou de soins médicaux

- 66 % du montant du don pour les associations, des organismes d’intérêt général, des fondations reconnues d’utilité publique.

Lorsque vous renseignez ces dons dans votre déclaration, il est important de faire cette distinction

les enfants à charge en cas de séparation ou de divorce

Chaque enfant est considéré comme étant à la charge du parent chez lequel il réside principalement.

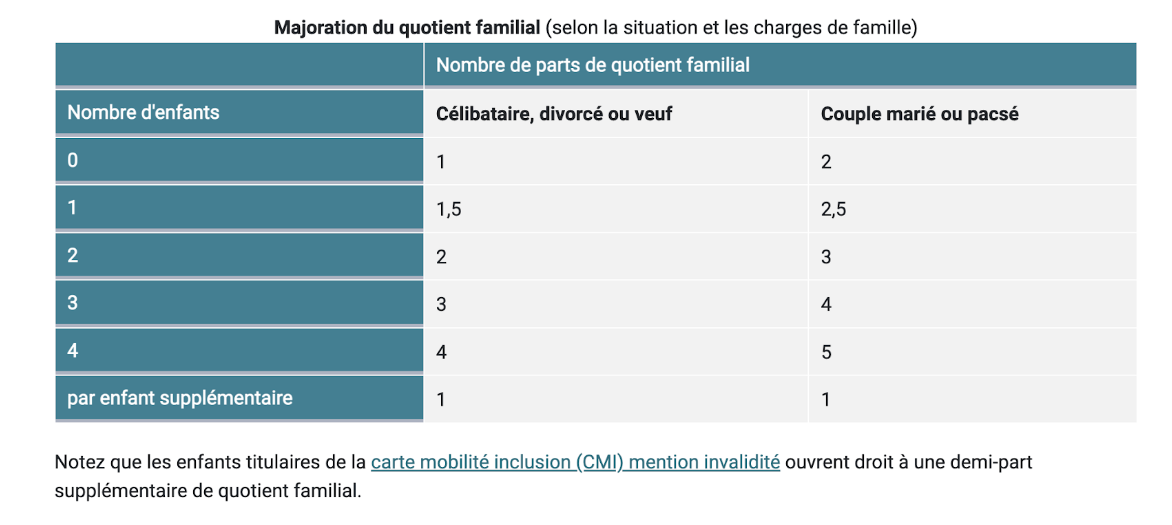

Mais dans le cas où les parents se partagent l’enfant, alors ils doivent aussi se partager l’avantage global de quotient familial lié à l’enfant (nombre de parts fiscales).

Cette distinction est parfois source d’erreur dans la déclaration de l’impôt sur le revenu.

Pour éviter de faire une erreur sur ce point, vous devez indiquer si votre enfant est :

- à votre charge exclusive,

- ou en résidence alternée,

Faire baisser son impôt : Les frais déductibles

À moins de préférer profiter de la déduction automatique de 10 % de vos revenus pour « frais professionnels », vous pouvez décider de déduire le montant de vos frais professionnels pour leur montant réel dès lors qu’ils sont supérieurs aux 10 % forfaitaires pratiqués par l’administration fiscale.

Regardons ces frais dans le détail :

Les frais de transport

Les dépenses allouées aux déplacements dans le cadre de votre travail sont déductibles, calculées à l’aide du barème kilométrique mis à jour chaque année par l’administration fiscale.

Astuce : les frais de péage, garage, parking et intérêts annuels pour l’achat du véhicule peuvent se cumuler avec le barème kilométrique.

Attention : si la distance entre votre domicile et votre lieu d’activité excède 40 kilomètres, il faudra justifier dans la déclaration les motifs de cette distance.

Les frais de repas

L’idée est de faire valoir auprès de l’administration fiscale qu’un repas pris à l’extérieur de votre domicile vous coûte plus cher que si vous le preniez à votre domicile.

Vous avez alors deux possibilités, soit :

déduire de vos revenus le montant des frais réels de vos repas justifiés par des factures, ou à défaut

de déduire un forfait de 4,95 € par repas et jusqu’à 9,90 euros par jour.

C’est donc plus de 2000 € que vous pouvez déduire chaque année au maximum de vos revenus.

Si vous bénéficier d’un lieu de restauration collectif vous pouvez également prétendre à la déduction de la différence entre ces forfaits et le montant réellement payé.

Les Autres frais réels déductibles

Dès lors qu’ils sont nécessités par votre activité et justifiables, les frais professionnels peuvent être déduits des revenus au titre des frais réels. Sont notamment concernés les dépenses telles que :

- les voyages professionnels

- les achats de vêtements professionnels

- les frais de recherche d’emploi

- les frais de déménagement

- les dépenses de formation professionnelle.

Déduction des frais professionnels et télétravail

En cas d’option pour la déduction des frais professionnels, vous avez la possibilité de déduire les frais engagés à titre professionnel dans le cadre de l’exercice de votre activité sous forme de télétravail à domicile.

Cette déduction est possible :

- dans la limite de 580 euros pour l’année 2021 (déclaration 2022),

- pour le montant exact des frais engagés pour les besoins de l’activité professionnelle, si ce choix s’avère plus favorable

Donc faites bien vos calculs, car si vous cumulez l’ensemble de ces frais, et que vous y appliquer votre taux marginal d’imposition, vous découvrirez tout de suite de combien le montant de votre impôt peu baisser en cumulant l’ensemble des déductions auxquelles vous pouvez prétendre.

Exemple

pour un revenu annuel de 36 000 €, où les frais professionnels forfaitaires seraient de 3600 €,

Alors avec des frais réels de 5000 €, soit une différence de 1400 euros, avec un taux marginal d’imposition à 30 %, ce sont 420 € d’impôts que vous économisez.

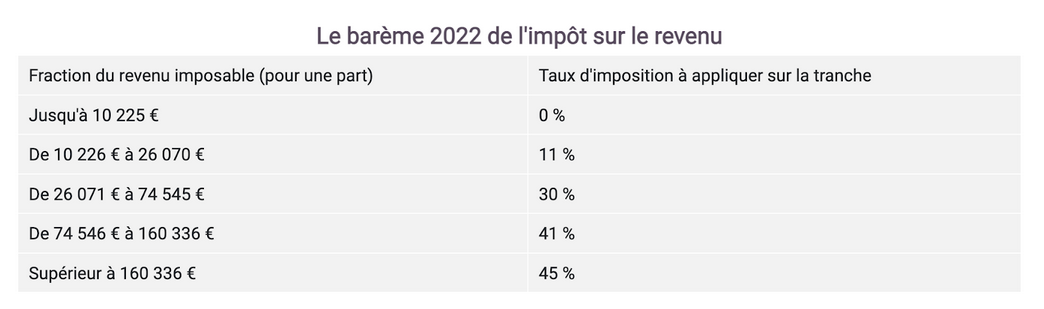

Pour vous repérer plus facilement pour votre cas personnel, je vous rappelle ici le barème des tranche marginale d’imposition

Faire baisser son impôt : les Crédit, Réductions, et Déductions à connaitre

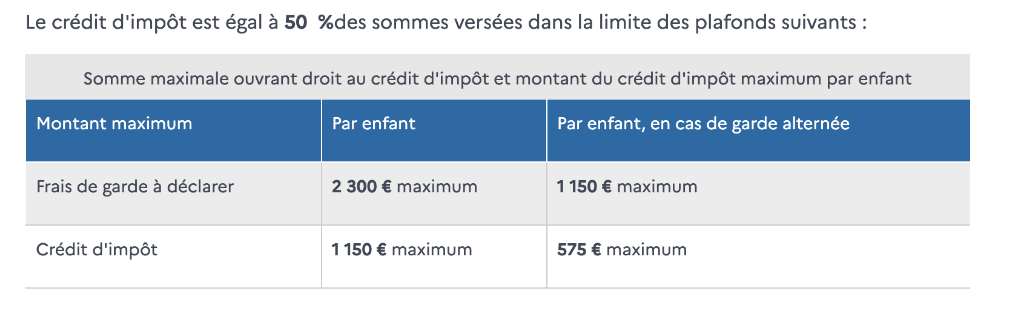

Les frais de garde pour les enfants de moins de 6 ans peuvent être déduits (crédit d’impôt) :

- de 50 % des sommes versées ;

- le crédit d’impôt ne peut excéder 1 150 € par enfant (575 € en cas de garde alternée). Le montant maximal que vous pouvez déclarer est de 2 300 € par enfant ou 1 150 € en cas de garde alternée.

Pension alimentaire versée à un parent ou un grand-parent (déduction)

Vous déduisez ses pensions alimentaires pour leur montant réel, justifiable

En sachant qu’il doit être cohérent avec vos revenus.

Loi Pinel (Réduction)

Exemple

pour un investissement de 200 000 €, le propriétaire bailleur pourra réduire son impôt de 4000 € par an les neuf premières années puis 2000 € par an les trois suivantes.

À noter que ce dispositif sera profondément remanié pour être très certainement moins intéressant à compter du 31 décembre 2022.

Donc si vous voulez en savoir plus sur ce dispositif, et éviter les pièges qui vont avec

Je vous invite à vous y intéresser dès cette année -compte tenu des coûts de construction qui vont considérablement augmenter – dans ce laps de temps.

Déficit foncier (déduction)

Lorsque vous louez un bien, vous devez payer des charges (d’entretien ou de travaux). Si celles-ci sont supérieures au montant des loyers annuels, vous réalisez alors un déficit foncier :

- ce déficit est déduit de votre revenu global l’année des travaux ;

- il est limité à 10 700 € par an ;

- au-delà de ce plafond, la somme restante doit être déduite des vos revenus fonciers des années suivantes.

Réduire ses impôts en investissant dans une PME (réduction)

Vous pouvez réduire vos impôts de 18 % de votre investissement annuel dans une PME (article 199 terdecies-0 A du Code général des impôts)

Les sommes ainsi placées qui bénéficient de la réduction sont plafonnées à 50 000 € pour une personne seule (soit une réduction de 9 000 €) et à 100 000 € pour un couple (soit une réduction de 18 000 €).

Frais de scolarité (réduction)

Le montant de la réduction d’impôt dépend du niveau de l’enseignement. Pour la 2022 (revenus 2021):

- pour un enfant au collège, la réduction d’impôt est de 61 € ;

- si l’enfant étudie au lycée, la réduction passe à 153 € ;

- pour un enfant scolarisé dans l’enseignement supérieur, le montant de la réduction d’impôt est de 183 €.

Pensez à cocher les bonnes cases pour l’obtenir

Dons aux associations et organismes d’intérêt général (réduction)

Vous bénéficiez d’une réduction d’impôt sur le revenu quand vous faites un don ou versez une cotisation à des associations ou organismes d’intérêt général. Cette réduction dépend de la somme versée et du type d’organisme qui la reçoit.

Il faut retenir que cette réduction correspond à 66 % de la somme versée dans la limite de 20 % de votre revenu imposable, et peut aller jusqu’à 75 % au maximum pour un don jusqu’à 1000 €.

Au-delà de ce plafond la réduction redevient 66 %.

Avant de vous partager mes 2 chouchous pour faire baisser votre impôts laissez moi vous partager ce conseil donné par un prêtre à Raymond Devos, comique aujourd’hui disparu :

« Il demande à un prêtre quel comportement avoir face au fisc.

Et le prêtre lui chuchote sereinement :

Payez pour nous »

Faire baisser son impôt : Mes 2 chouchous

Plan d’épargne retraite : PER (déduction)

Le PER est un produit d’épargne retraite récent : 1er octobre 2019

Il remplace progressivement les autres plans d’épargne retraite que vous avez pu connaitre jusqu’ici : PERP, Madelin, PREFON, article 83, etc.

Le PER se décline sous 3 formes : un PER individuel, et deux PER d’entreprise.

Je n’évoquerai avec vous aujourd’hui que sa forme individuelle.

En revanche avant de vous jeter tête baissée sur ce produit il est important de savoir ce qui a déjà été fait au niveau de votre entreprise pour éviter toute remise en question par l’administration fiscale.

Si vous avez des doutes quant au fait que votre entreprise ait déjà mis en place des dispositifs de ce type :

- étudiez votre fiche de paye, et peut-être que vous lèverez ainsi vos doutes, au besoin

- contactez votre service ressources humaines et en dernier recours,

- adressez-moi un e-mail avec vos questions

Qu’est-ce que le PER ?

Le PER individuel est un produit qui vous permet d’épargner pendant votre vie active (mais aussi à la retraite) pour obtenir, au plus tard au moment de la retraite, mais aussi avant, -notamment en cas d’achat de résidence principale-, votre capital et/ou une rente issue de ce capital.

Quel est l’avantage fiscal du PER ?

Les sommes versées sur un PER individuel au cours d’une année sont déductibles des revenus imposables de cette année, dans la limite d’un plafond global fixé pour chaque membre du foyer fiscal.

Exemple

Vous êtes un célibataire avec un revenu imposable de 30 000 €.

Votre taux marginal imposition est de 30 %

et vous décidez de verser le montant maximum sur votre PER, soit pour l’année 2021 : 4114 €.

Votre économie d’impôt sera donc de 30 % de 4114 € soit 1234,20 euros

cool non ?

Un produit d’épargne quasiment disponible, et qui me fait gagner tout de suite 30 %, et bien je ne connais pas beaucoup de produits financiers qui me donne 30 % garanti, dès la première année.

Mais bon, c’est vrai, je ne suis peut-être pas objectif…

Vous voulez connaître mon dernier chouchou pour faire baisser votre impôts ?

Et bien il ne s’agit ni d’une réduction, ni d’une déduction, ni d’un crédit d’impôt…

Mais c’est quoi alors ?

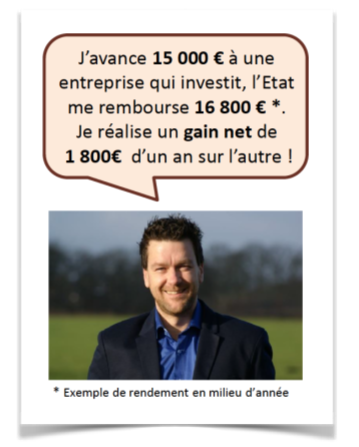

Il s’agit en réalité d’un remboursement fiscal majoré de 10 à 15 %, et le tout garanti par l’État.

Vous pensez que c’est une arnaque ?

Et bien non…

C’est tout ce qu’il y a de plus légal et encadré par l’administration fiscale.

Ce « tuc » c’est… une AIDE FISCALE

LO.D.E.O.M : LOi pour de Développement Economique en Outre Mer (aide fiscale)

Art 199 undecies B du Code Général des Impôts

Comment cela fonctionne-t-il ?

L’Etat octroie une aide fiscale aux particuliers qui soutiennent

l’investissement et l’économie en Nouvelle-Calédonie en finançant des

équipements utiles aux entreprises exploitantes.

Sans trop rentrer dans les détails, cette loi permet aux particuliers qui payent entre 5 000 et 50 000 € d’impôts,

- de placer une somme équivalente et

- de bénéficier d’un remboursement fiscal du même montant

- majoré d’un bonus de 10 à 15 % de cette somme

l’année suivant leur investissement.

Le seul hic me direz-vous quel est-il ?

il est de deux ordres.

Premier ordre :

trouver un intermédiaire qui a sélectionné un partenaire de confiance qui maîtrise son sujet depuis une quinzaine d’années et qui n’a fait l’objet d’aucune requalification fiscale

Deuxième ordre :

que ce partenaire ait encore besoin de fonds pour des projets à financer.

Si ce dispositif vous interpelle, je vous invite à vous rapprocher de votre partenaire conseil habituel ou mieux, de nous contacter pour nous poser vos questions.

Maintenant à vous de jouer, dites-moi dans les commentaires lequel des leviers vous allez utiliser pour faire baisser votre impôt,

Et éviter des erreurs de déclaration qui pourraient vous coûter cher

Vous pouvez constater maintenant à l’énoncé de toutes les informations que j’ai eu le plaisir de vous délivrer, qu’il est facile de pouvoir obtenir ne serait-ce que 500 € de diminution d’impôt chaque année, ce qui au bout de quelques années peut représenter une somme substantielle à réutiliser pour ce qui vous fait plaisir on vous tient réellement à cœur.

Comme d’habitude je vous livre cette citation, qui va vous inspirer

“Rien ne fait plus mal que de devoir payer l’impôt sur le revenu, à part ne pas avoir à payer l’impôt sur le revenu”

Dites-vous qu’en réalité c’est quand même un formidable levier pour pouvoir investir, développer votre patrimoine et ainsi le protéger.

voilà ce que vous pouvez faire :

- « Abonnez vous à mes messages privés » pour recevoir un conseil pour vos finances directement dans votre boite mail, toutes les 2 semaines, ou mieux

- « Prenez rendez vous » pour un entretien stratégique GRATUIT de 45 mn pour obtenir 1 ou 2 leviers à mettre en place pour protéger et développer vos finances

en attendant :

💪 (re)Devenez un Leader R.A.R.E

=> Rebelle Audacieux pRoactif et Entreprenant

pour une vie plus LIBRE

-la vôtre-

Thierry

#leaderstrategy

Nous contacter

Téléphone

Adresse

75 008 PARIS